股权激励,也称为期权激励,是企业拿出部分股权用来激励企业高级管理人员或优秀员工的一种方法。股权激励一般情况下都是附带条件的激励,如员工需在企业干满多少年,或完成特定的目标才予以激励,当被激励的人员满足激励条件时,即可成为公司的股东,从而享有股东权利。是企业为了激励和留住核心人才而推行的一种长期激励机制,是目前最常用的激励员工的方法之一。

目前股权激励有哪些个税政策及优惠呢?

一、非上市公司以本公司的股权为标的股权激励个税规定

1、对符合条件的非上市公司股权激励(包括股票期权、股权期权、限制性股票和股权奖励,下同)实行递延纳税政策

01递延纳税政策

员工在取得股权激励时可暂不纳税,递延至转让该股权时纳税;股权转让时,按照股权转让收入减除股权取得成本以及合理税费后的差额,适用“财产转让所得”项目,按照20%的税率计算缴纳个人所得税。

股权转让时,股票(权)期权取得成本按行权价确定,限制性股票取得成本按实际出资额确定,股权奖励取得成本为零。

02个人因股权激励取得股权后转让股权的个税规定

1)个人因股权激励取得股权后,非上市公司在境内上市的,处置递延纳税的股权时,按照现行限售股有关征税规定执行。

2)个人转让股权时,视同享受递延纳税优惠政策的股权优先转让。递延纳税的股权成本按照加权平均法计算,不与其他方式取得的股权成本合并计算。

3)持有递延纳税的股权期间,因该股权产生的转增股本收入,以及以该递延纳税的股权再进行非货币性资产投资的,应在当期缴纳税款。

03.享受递延纳税政策的非上市公司股权激励须同时满足的条件

1)属于境内居民企业的股权激励计划。

2)股权激励计划经公司董事会、股东(大)会审议通过。未设股东(大)会的国有单位,经上级主管部门审核批准。股权激励计划应列明激励目的、对象、标的、有效期、各类价格的确定方法、激励对象获取权益的条件、程序等。

3)激励标的应为境内居民企业的本公司股权。股权奖励的标的可以是技术成果投资入股到其他境内居民企业所取得的股权。激励标的股票(权)包括通过增发、大股东直接让渡以及法律法规允许的其他合理方式授予激励对象的股票(权)。

4)激励对象应为公司董事会或股东(大)会决定的技术骨干和高级管理人员,激励对象人数累计不得超过本公司最近6个月在职职工平均人数的30%。

5)股票(权)期权自授予日起应持有满3年,且自行权日起持有满1年;限制性股票自授予日起应持有满3年,且解禁后持有满1年;股权奖励自获得奖励之日起应持有满3年。上述时间条件须在股权激励计划中列明。

6)股票(权)期权自授予日至行权日的时间不得超过10年。

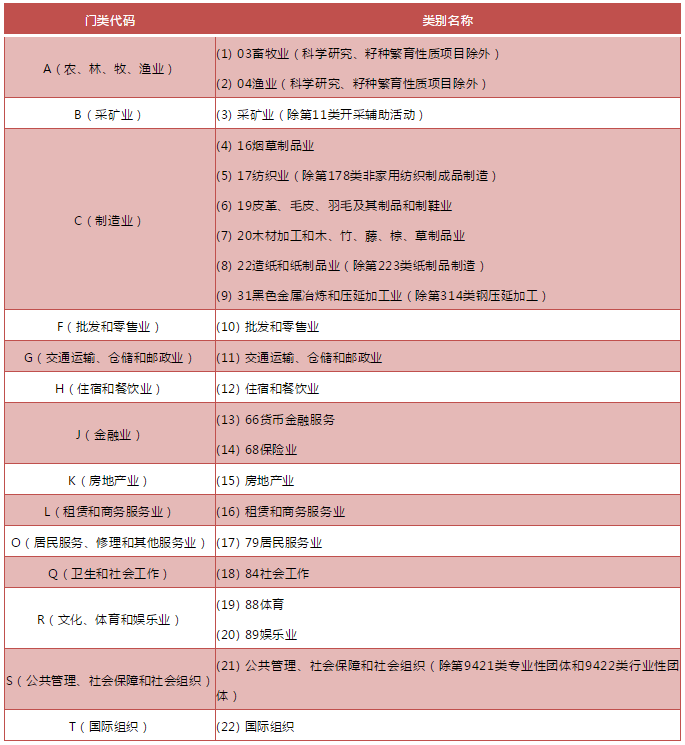

7)实施股权奖励的公司及其奖励股权标的公司所属行业均不属于《股权奖励税收优惠政策限制性行业目录》范围(见附件)。公司所属行业按公司上一纳税年度主营业务收入占比最高的行业确定。

股权激励计划所列内容不同时满足上述规定的全部条件,或递延纳税期间公司情况发生变化,不再符合上述第4至6项条件的,不得享受递延纳税优惠,应按规定计算缴纳个人所得税。

注:股票(权)期权是指公司给予激励对象在一定期限内以事先约定的价格购买本公司股票(权)的权利;限制性股票是指公司按照预先确定的条件授予激励对象一定数量的本公司股权,激励对象只有工作年限或业绩目标符合股权激励计划规定条件的才可以处置该股权;股权奖励是指企业无偿授予激励对象一定份额的股权或一定数量的股份。

相关政策:

《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)

2、对不符合条件的非上市公司股权激励不实行递延纳税政策

个人从任职受雇企业以低于公平市场价格取得股票(权)的,应在获得股票(权)时,对实际出资额低于公平市场价格的差额,按照“工资、薪金所得”项目,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:

应纳税额=股权激励收入×适用税率-速算扣除数

居民个人一个纳税年度内取得两次以上(含两次)股权激励的,应合并后按上述规定计算纳税。

2022年1月1日之后的股权激励政策另行明确。

相关政策:

《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)

《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

二、非上市公司不是以本公司的股权为标的股权激励个税规定

上市公司不是以本公司的股权为标的股权激励,不符合递延纳税条件,个人从任职受雇企业以低于公平市场价格取得股票(权)的,应在获得股票(权)时,对实际出资额低于公平市场价格的差额,按照“工资、薪金所得”项目,在2021年12月31日前,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:

应纳税额=股权激励收入×适用税率-速算扣除数

居民个人一个纳税年度内取得两次以上(含两次)股权激励的,应合并后按上述规定计算纳税。

2022年1月1日之后的股权激励政策另行明确。

相关政策:

《财政部 国家税务总局关于完善股权激励和技术入股有关所得税政策的通知》(财税〔2016〕101号)

《财政部 税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

附:股权奖励税收优惠政策限制性行业目录

说明:以上目录按照《国民经济行业分类》(GB/T 4754-2011)编制。

作者:裴老师(中华会计网校财税专家)

-

热2021-11-30