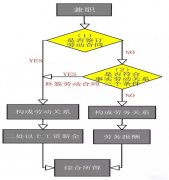

由于我国一直以来采用的分类所得税制,以源泉扣缴为主要扣缴方式,此次个税改革综合与分类相结合的新税制建立,综合所得按年度合并汇算清缴,扣缴制度也出现了预扣预缴的新方式。

员工工资薪金所得的扣缴方式变化:代扣代缴 → 预扣预缴 + 汇算清缴

一、“预扣预缴”适用的“预扣率”分为:

工资薪金所得适用“累计预扣法预扣率”:预扣率3%-45%

劳务报酬所得适用“超额累进预扣率”:预扣率20%-40%

稿酬所得、特许权使用费所得:适用“比例预扣率”,预扣率20%

随着2019年全面实施新个人所得税法,纳税人和扣缴义务人对“累计预扣法”这个新名词,表示难理解。

同时,工资薪金所得按照“累计预扣法”征管后,所涉及的汇算清缴也比以往更复杂重要。

下面就为大家具体讲解下,企业有年度中间新员工入职的情况,“预扣预缴+汇算清缴”扣缴方式的处理规定。

二、“累计预扣法”的定义

2018年12月19日,国家税务总局发布《关于全面实施新个人所得税法若干征管衔接问题的公告》(国家税务总局公告2018年第56号,以下简称“56号公告”),第一条明确,居民个人取得的工资、薪金所得,由扣缴义务人采用“累计预扣法”方法进行预扣预缴。

2018年12月21日,国家税务总局发布《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号,以下简称“61号公告”),第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照“累计预扣法”计算预扣税款,并按月办理扣缴申报。

累计预扣法,是指扣缴义务人在一个纳税年度内预扣预缴税款时,以纳税人在本单位截至当前月份工资、薪金所得累计收入减除累计免税收入、累计减除费用、累计专项扣除、累计专项附加扣除和累计依法确定的其他扣除后的余额为累计预扣预缴应纳税所得额,计算累计应预扣预缴税额,再减除累计减免税额和累计已预扣预缴税额,其余额为本期应预扣预缴税额。

三、“累计预扣法”的计算公式

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

其中:累计减除费用,按照5000元/月乘以纳税人当年截至本月在本单位的任职受雇月份数计算。

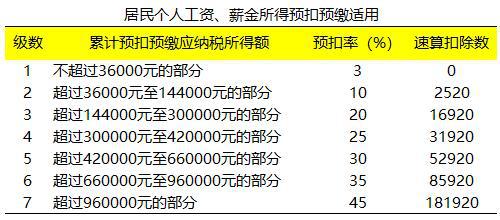

四、“累计预扣法”的预扣率

居民个人工资、薪金所得预扣预缴适用的预扣率、速算扣除数如下:

注意:“本单位”,意思是说,运用“累计预扣法”计算预扣预缴税额时,只与员工任职的本单位有关,而与当年曾任职的其他单位无关。

举 例

某职员2019年每月应发工资均为30000元,每月减除费用5000元,“三险一金”等专项扣除为4500元,享受子女教育、赡养老人两项专项附加扣除共计2000元,假设没有减免收入及减免税额等情况。

按照“累计预扣法”,该职员全年适用预扣率主要有3档,分别为3%、10%和20%,预扣率变化对应的月份分别为2月和8月份。也就是说,8月份开始该职员将适用20%的预扣率。

1月份:(30000–5000-4500-2000)×3% =555元;

2月份:(30000×2-5000×2-4500×2-2000×2)×10% -2520 -555 =625元;

3月份:(30000×3-5000×3-4500×3-2000×3)×10% -2520 -555-625 =1850元;

……

8月份:(30000×8-5000×8-4500×8-2000×8)×20% -16920-555-625-1850-……

如果在一个完整的纳税年度,该职员工作不变,那么其预扣率变化将适用上述方法。

但是,如果该职员在年度中间,工作发生变动,那么在新公司适用的预扣率将按3%重新累计,不再顺延。

总 结

对于每月工资薪金所得波动不大的员工,个税每月税额一般情况下将从小到大,逐月递增,税后收入逐月递减,员工需要对自己收入有一个准确的预估。

对于年度中间新加入公司的员工,新公司只需针对员工在本单位任职期间取得的工资薪金所得,按“累计预扣法”计算,而不需要取得员工上一任雇主发放收入和已扣缴个税的信息。

按照“累计预扣法”,年度中间发生工作变动与工作不变比较,预扣率降低的纳税人,需办理汇算清缴补税。

-

热2022-03-04

-

热2022-01-19

-

热2021-08-27

-

热2021-03-01

-

热2021-01-25

-

热2020-11-30